主婦(主夫)が扶養を外れずに、フリーランスとして働く場合、いくらまで稼ぐことができるのでしょうか?

この記事ではファイナンシャルプランナーが社会保険(健康保険や年金)の扶養と、税法上の扶養について、フリーランスが扶養内で働ける金額を算出する方法と、メリット・デメリットを解説します。

基本と算出方法がわかれば、「私の場合は?」も解決できますよ。

フリーランスが扶養内で働き損にならない収入は?判断の方法とメリット・デメリットをFPが解説

扶養内で働ける金額を確認する前に、「扶養」について基本知識として確認しましょう。

既にパート等でお仕事をされている方は、扶養には社会保険の扶養と税金の扶養の2種類があることを、ご存知かもしれません。

しかし、これから扶養の範囲でお仕事をはじめようとしている方は、案外知らないもの。

お恥ずかしながら、私も10年以上前に、専業主婦からの復職時に、夫の会社の社会保険のルールを確認しないままフリーランスとして働きはじめました。FPの資格を取得する前の話です。

その結果、年末調整の後に夫の会社から「来年からは扶養から外れます」と連絡を受けて、知らない間に扶養の範囲を超えていたことを知ったのです。

だからまずは、社会保険の扶養と税法上の扶養の2種類あること、それぞれの概要を理解しておきましょう。

社会保険の扶養とは、いわゆる「130万円の壁」のことです。

つまり、主たる生計者(この記事では夫と仮定します)の配偶者(妻)の年収が130万円未満の場合は、妻は被扶養者(扶養を受けられる人)となり、社会保険料(厚生年金、健康保険、介護保険)を納めなくてよいというもの。

ただし、これはあくまでも一般的なお話で、判断をするのは社会保険料を国に納めている機関になります。つまり、夫の会社や夫の所属する健康保険組合が、独自のルールで判断しているということ。

例えば、下記のような事例があります。

注意したいのは、「1. 年収130万円未満であること」というシンプルなルールが、妻のパートによる給与収入だけを想定しているケース。

後からトラブルにならないよう、夫の会社や健康保険組合に「妻がフリーランスとして働く場合、被扶養者となれる収入基準はいくらですか?」と確認しましょう。

この確認をせずに、年末調整で会社の扶養のルールから外れていたことがわかると、会社によっては過去にさかのぼって妻を扶養から外す対応をすることがあります。

その場合は、扶養から外れた月から、妻の分の国民年金や国民健康保険料を支払う必要があるので、注意してください。

尚、2022年(令和4年)の国民年金保険料は月額16,590円です。国民健康保険料は自治体・年収・家族構成によって変わるため、お住まいの自治体で確認しましょう。

税法上の扶養は、配偶者控除・配偶者特別控除といわれる2つの控除のことです。夫の合計所得金額が1,000万円未満で、どちらかの条件に当てはまれば、夫の年収から最大38万円を控除(マイナス)することができ、その結果、夫の支払う税金(所得税と住民税)が安くなり、手取り金額が増えるというもの。

尚、最大38万円の控除は、受けられるか、受けられないかではなく、夫の合計所得金額と、妻の年齢によって、変動します。詳しくは、こちらの記事をご覧ください。

また合計所得とは、10種類の所得すべてを合計したもので、夫が会社員をしながら不動産の収入を得ている場合などは、それも足します。10種類の所得とは、利子所得・配当所得・不動産所得・事業所得(開業届を出したフリーランスの収入が該当)・給与所得(パート収入が該当)・退職所得・山林所得・譲渡所得・一時所得・雑所得(開業届を出していないフリーランスの収入が該当)です。

【配偶者控除と配偶者特別控除】

| 配偶者控除 | 妻の合計所得が48万円以下、または給与収入のみで103万円以下(妻の給与収入には55万円の控除があるため103万円-55万円=48万円になる)の場合には、夫の所得から38万円が控除される |

| 配偶者特別控除 | 妻の合計所得が48万円以上で配偶者控除が受けられないときに、妻の給与収入のみで150万円以下または合計所得133万円以下の場合には、夫の所得から38万円が控除される |

フリーランスの場合には、売上=事業所得ではなく、売上から経費と控除を除いた金額が事業所得です。仕事をするために必要な経費(交通費や備品の購入費など)と控除(青色申告特別控除なら55万円または65万円)を引いて、計算をします。

例えば、売上が200万円あっても、経費が50万円かかっていれば、

売上200万円―経費50万円―青色申告特別控除65万円=事業所得85万円

この場合、妻の所得は48万円以上133万円以下になるため、夫に配偶者特別控除が適用されるという仕組みです。

経費については、こちらの記事も参考にしてください。

それはズバリ!社会保険の扶養と税法上の扶養の両方を得られる、合計所得130万円未満です。フリーランスの場合は、130万円+青色申告特別控除65万円+経費で売上計画を立てることができます。

ただし、夫の会社と健康組合によって、判断が変わってくるため、「妻がフリーランスとして働く場合、被扶養者となれる収入基準はいくらですか?」と、必ず確認するようにしてください。

(大事なことなので、2度お伝えしています。)

実は、私が専業主婦からフリーランスになった当時、扶養に関する知識は無く、調べようという考えすらありませんでした。その結果、合計所得が130万円を超えていたのに、夫の会社や健康保険組合に連絡することもなく、指摘されて初めて気がつくという大失敗をしてしまいました。

皆さんは、そのようなことが無いように、お気をつけください。

扶養から外れる場合には、妻自身の社会保険料(年間30万円ほど)を支払っていくことになりますので、合計所得180万円以上を目安に、稼ぐと決めるのもよいでしょう。合計所得150万円以上で両方の扶養にも入れないけど、それを超えて稼いだ分が社会保険料で無くなってしまうという合計所得150万円〜180万円あたりは、働き損になる可能性があるからです。

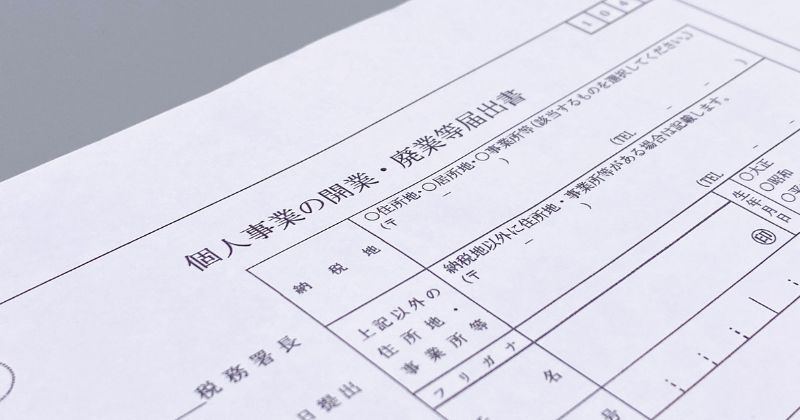

フリーランスとして働く場合、青色申告特別控除のメリットを得るために2つの手続きが必要となります。

どちらも用紙に必要事項を記入して、住所のある税務署に提出をするという、簡単な内容です。

また、確定申告をしないと青色申告特別控除のメリットは得られません。所得が20万円を超えたら確定申告をするようにしましょう。

確定申告や開業届については、こちらの記事をご覧ください。

税法上の扶養は、合計所得によって決まるため、開業届を出しても、配偶者控除・配偶者特別控除の条件に合えば扶養でいられます。ただし、社会保険の扶養については、夫の会社や健康保険組合の判断になるため、ご自身で確認いただかなければわかりません。

最後に扶養内でフリーランスとして働くメリットとデメリットについても、まとめました。

ご自身のケースを考慮しながら、これからどうやって働くのがベストかを考える参考にしてください。

扶養について、理解が深まったでしょうか?あなたがフリーランスとして稼ぐ金額が月2、3万円の少額のうちは問題になりませんが、金額が大きくなっていくと、予期せぬうちに扶養を外れることにもなるのです。

扶養について理解をして、大まかにでも計算をしておけば、安心して扶養の範囲で働くことができますよ。「数字は苦手で…」なんて言わずに、働き方を考えて、ご夫婦で話し合ってみてください。

この記事を書いた人

鈴木恵理