「収入を増やしたい!」でも本業の給与を急に増やすのは簡単ではありませんよね。それならぜひ、副業にチャレンジしていただきたいです。

実は、会社からもらえる給与と副業収入には、とても大きな違いがあります。それは、副業収入には「経費」が認められる、ということです。

経費が認められれば、収入からそのために掛かった費用を引くことができます。その結果、確定申告のときに所得税額・住民税額などが変わり、「節税」できる可能性があります。

この記事では、どうしたら「経費」と認められるのか、「経費」となるものならないもの、副業とプライベートで共有している支出「家事按分」について解説します。せっかくやるなら、知識武装をして賢く副業を始めちゃいましょう。

副業で経費計上できるケースとは?経費になるもの・ならないものや家事按分までを解説

さて、経費が認められる所得を見る前に、いろいろな所得の種類を知っておきましょう。

「所得税法」上、所得は10種類に分類されます。

| 利子所得 | 預貯金や公社債などでもらえる利子など |

| 配当所得 | 株式を持っている時にもらえる配当金など |

| 不動産所得 | 不動産での家賃収入など |

| 事業所得 | ビジネスをやって得られる所得 |

| 給与所得 | 勤務先から受ける給料や賃金、ボーナスなど |

| 退職所得 | 退職する時に勤務先からもらう退職手当など。 社会保険制度でもらえる一時金も退職所得です。 |

| 山林所得 | 山林の伐採や譲渡で得られる所得 |

| 譲渡所得 | 土地、建物、株式などの持っている資産を譲渡して得る所得 |

| 一時所得 | 懸賞金や拾ったお金の報労金などの臨時収入など。 満期保険も当てはまります。 |

| 雑所得 | 上の9つにあてはまらないもの |

うーん、ここから難しそう・・。でも安心してください!

副業を始めるみなさんに関係あるのはたった3つ。

の3種類のみです。これらが、経費が認められる所得です。

例えば、サラリーマンが会社から支給される給与は「給与所得」で、所得税は給与から天引きされた状態で受け取っています。

これが「源泉徴収」ですね。残念ながらここから経費を差し引くことはできません。

(その代わりに、給与所得控除額が差し引かれています)

一方で、上の3つの所得は、自分が行っている副業の種類によって課税される所得が決まります。それでは、詳しくみていきましょう。

雑所得とは、ほかの9種類の所得に当てはまらないものすべてです。収入の柱というほどではなく、週末などの空き時間に不定期に行う会社員の副業は、ほぼ「雑所得」となります。

例えば、

そんな働き方での収入は雑所得に当たるでしょう。

雑所得は、確定申告のときに本業の給与所得と合算されます。つまり、雑所得が増えれば総所得も増え、支払うべき税金額も大きくなるのです。

最初はスキマ時間にやっていた副業がうまくいき、いつのまにか本業以上の高額な収入になった!

そのような場合は「事業所得」になるかもしれません。実は、事業所得には「オトク」な面があります。では、続いて「事業所得」について見ていきましょう。

事業所得とは所得税法では「農業や漁業、製造業、サービス業など、営んでいる事業からの所得」のことです。

会社を独立した個人事業主やフリーランスが得る報酬も事業所得です。

事業所得は、雑所得に比べると経費を計上できる範囲が広く、節税の恩恵を受けることもできます。

例えば

などです。

じゃあ、事業所得にしよう!と思われた方、ちょっと待ってください。

副業を事業所得で申告するには「事業」であるかどうかがキーポイント。

以下の基準に当てはまるかチェックしてみてください。

あなたのビジネスは、雑所得 or 事業所得?

これらに当てはまれば「事業所得」です。とはいえ、非常にあいまいですよね。現状としては、それぞれの判断にゆだねられているといえるでしょう。

いわゆる「大家さん」になれば得られる所得です。いつかは「不動産所得で生活したい!」そんな方も多いのでは?

不動産所得は、次の3つの事業による所得のことです。

例えば、自分が持っている家を賃貸に出した家賃所得や、駐車場による所得などです。

私の周りでも、マイホームを持っているけど転勤になってしまい、今は人に貸しているという人がいます。意外と身近に「サラリーマン大家さん」はいるかもしれませんね。

規模が大きくなると事業所得として扱われます。目安としては、独立した部屋が10室以上あるアパートや5棟以上の独立家屋、50台以上停められる駐車場など。この規模になるとしっかりとした事業としてみなされるんですね。

さて、ここまで「経費が認められる所得の3種類」を解説してきました。ところでそもそも「経費」ってなんでしょうか?

「収入を得るために必要になる出費」のことです。

例えば、会社の業務に必要かつ上司に了解をもらい、取引先への贈り物を購入したとします。

その場合は先に自分で立て替え、そのあと領収書を会社に提出して精算しますよね、会社からご自身の通帳に振り込まれ、支出額が戻ってきます。

会社は売上から経費を引き、利益を計算。その利益に対して税金がかかります。

同じように、副業では自分で経費を計上し、収入から経費を引いた所得額を出す必要があります。

なぜなら、あなたがやらないと、誰も経費精算も確定申告もしてくれないからです。

支払うべき税金額は所得によって変わるもの。

だから面倒でもしっかりと経費計上し、確定申告をすることで、税金額を適正にすることができます。

副業を始めたばかりの方は、「雑所得」に当たることが多いでしょう。雑所得も所得金額が20万円を超えるならば確定申告をする必要があります。

確定申告をするかどうかは、収入と経費を出して、まずは所得金額が20万円を超えるか確認しましょう。

(ただし、医療費控除やふるさと納税などで確定申告を⾏う場合は20万円以下でも確定申告が必要です)

また、副業の所得からすでに税金が源泉徴収されている場合もあります。

その場合は確定申告で払い過ぎた所得税が戻ってくる場合もあります。

私は、源泉徴収されることが多いので支払い調書は目を凝らしてしっかりと確定申告しています。

この大切な支払調書は、支払い元の会社から自宅に郵送されます。

時期は確定申告時期前の、年末から1月にかけてです。大切に保管しておきましょう。

経費計上が認められる「雑所得」になる可能性が高い副業の例を見ていきましょう。

あなたのビジネスは当てはまりますか?

アフィリエイト、ブログ運営、フリマ、せどり、FX、広告運用、Webライティングなど

イメージとしては、「本業の合間のスキマ時間やお休みの日に趣味程度でやっている仕事」です。

アフィリエイトやFXは高額な利益が得られることもありますが、雑所得と事業所得のチェックポイントでお伝えしたように、「一時的ではなく継続性がある」「客観的にみて事業として成立している」という点で雑所得になっています。

一方で、経費が認められない副業もあります。それが「給与所得」です。

「パート」で企業に勤める場合は、ほぼ「給与所得」になります。

飲食店やコンビニ、スーパーでのパート・アルバイトなども給与所得です。

(経費が認められない代わりに、給与収入から「給与所得控除」やいくつかの控除が差し引かれ、残った課税所得から所得税が計算されているんですよ)

私は当てはまるのかな?と思われるなら、年末~1月に副業先から郵送される書類をチェックしてみてください。

給与所得の源泉徴収票が送られてきた場合には、所得の区分は「給与所得」となります。

本業の給与と副業の給与を計算して、給与所得を計算し直す必要があります。

| 副業の形態 | コンビニ・居酒屋・レストランなど | 原稿料、講演料、アフィリエイト、広告運用、フリマアプリ物販など |

| お金の支払われ方 | 給料 | 報酬、ギャラ |

| 所得の種類 | 給与所得 | 雑所得 |

| 支払者から交付されるもの | 給与所得の源泉徴収票 | 契約金及び賞金の支払い調書 |

| 経費計上 | 不可(給与所得控除などで控除済み) | 可能 |

| 確定申告 | 基本的に必要(ただし、年末調整をされなかった給与の収入(所得ではない)が20万円以下ならば不要) | 基本的に必要(ただし、所得20万円以下は不要) |

では、ここからは、どんな支出が雑所得の経費となるのか、を見ていきましょう。

| 経費の内容 | 具体例 |

| 販売商品に関する費用 | 商品に関する費用 販売用の商品の購入費用・仕入れや原材料費 商品保管のための倉庫賃料、商品の発送費用や梱包材の費用 |

| 仕事に関わる道具の費用 | 営業カバンや封筒 パソコンやプリンター、仕事机や椅子、カメラや文房具など (副業の場合は10万円未満に限られます) |

| 通信費用 | 仕事用のパソコンやスマートフォンの通信費、インターネットのプロバイダ料金 Zoomなど有料のオンラインツール |

| 広告費用 | チラシやホームページ、名刺など、副業を宣伝するための費用 (WEB広告に掲載した広告費も対象) |

| 交通費・旅費 | 副業での移動交通費や旅費。 例: ・取引先訪問や打ち合わせ移動時の公共交通機関 ・タクシー料金 ・宿泊した際のホテル代 |

| 家賃や水道光熱費 | シェアオフィス 家賃、電気代や水道代などの光熱費 オフィスを借りず自宅で副業する場合、「プライベートと仕事で場所を共有している」ため経費にできます。 これを「家事按分」と言い、後ほど詳しく解説します。 |

| 交際費用 | 打ち合わせのための飲食代や軽弔見舞金・お土産代 |

| その他雑多なもの | 上にあてはまらなくても、副業のために必要なものは「雑費」として経費計上します。 |

会社員の副業でよくある費用のうち、経費になるものの一例でした。対象になるものはしっかりと領収書をとっておきましょう。

国税庁のサイトには、副業経費の説明やスマホで確定申告をする方法が分かりやすく掲載されています。

詳しくはこちら

確定申告で慌てないためにも、ぜひ一度覗いてみてくださいね。

一方で、なんでもかんでも経費になるわけではありません。

仕事に関係ないもの、プライベートな支出とはきっちりと分けましょう。

例えば、友人との外食や普段の食費、仕事とは関係ない書籍などです。

ファッション系の支出も、プライベートと仕事の境目があいまいのため、経費とは認められないケースが多いでしょう。

また、生命保険料と医療費は経費ではありませんが、確定申告で所得から差し引くことができます。

とはいっても、経費なのか、そうでないのかというあいまいな支出がありますよね。

例えば、自宅で仕事をする場合。

夏の暑い日にエアコンを付けてないと、仕事にならない。

でも一日中つけると光熱費はバカになりません。

翌月の引き落とし額が膨れ上がると思うと、気が気じゃありませんね。

そもそも、この場所自体は費用にならないの?

このような費用を「家事関連費」と言います。

家事関連費とは、個人用と事業用の両方で使っていて、切り離せない支出のこと。

上記の家賃や水道光熱費に加え、車のガソリン代、インターネット料金や携帯電話の料金なども当てはまります。

でも切り離せないならどうしたらいいの?そういう場合の処理として、「家事按分」という仕組みがあります。

家事関連費のうち、副業で使用している分を経費として計算することを「家事按分(かじあんぶん)」といいます。支払いは一括なので、ひとつひとつ自分で計算する必要があります。

基本的な計算方法は

「仕事に使っている金額=支払金額×仕事で使っている割合(事業割合)」

明確な基準がありませんが、「全体のうち何%が売上に貢献したか」、客観的に見て明確な根拠があればOKです。

では、具体的な計算モデルを以下の5種類の家事関連費で確認しましょう。

まずは家賃です。ここでは【使用面積】を用います。

例:4人家族で75平米のマンションを借りています。仕事部屋の広さは15平米です。

この場合は、1ヶ月3万円が家賃として経費計上できます。

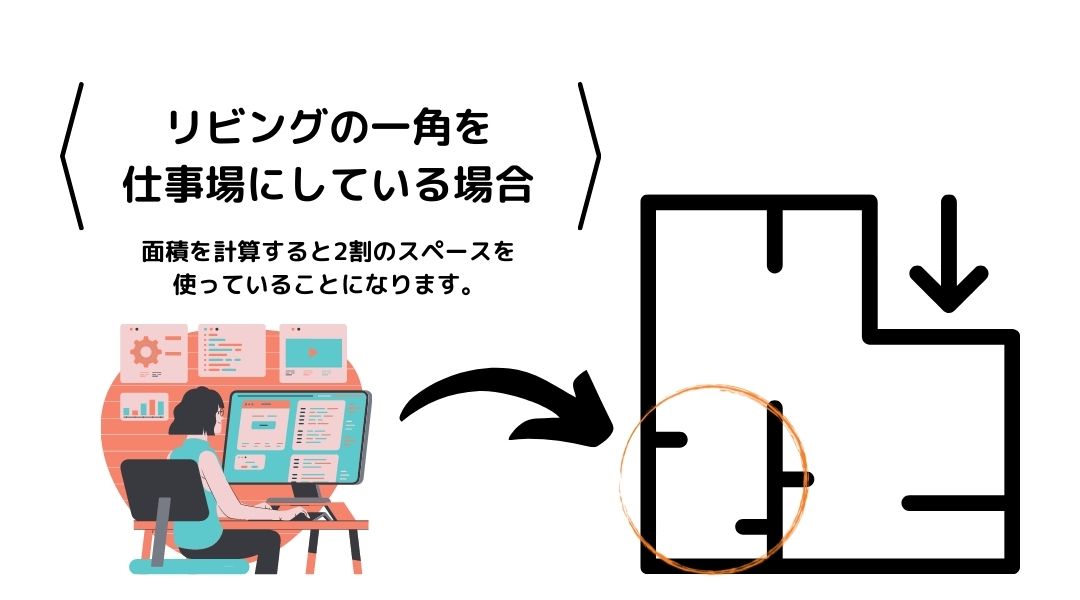

ママさんの副業などでは、子どもの顔を見ながらリビングやダイニングでやっている場合も多いでしょう。

その場合も、家事按分はできます。ただし、仕事スペースであることが客観的に明確に分かるような状態にしておきましょう。

例えば、仕事スペースにはプライベートなものは置かない、パーテーションで区切るなどです。

もし、税務調査が入って聞かれたときに堂々と説明できるか?というのをご自身の判断基準にしてみましょう。

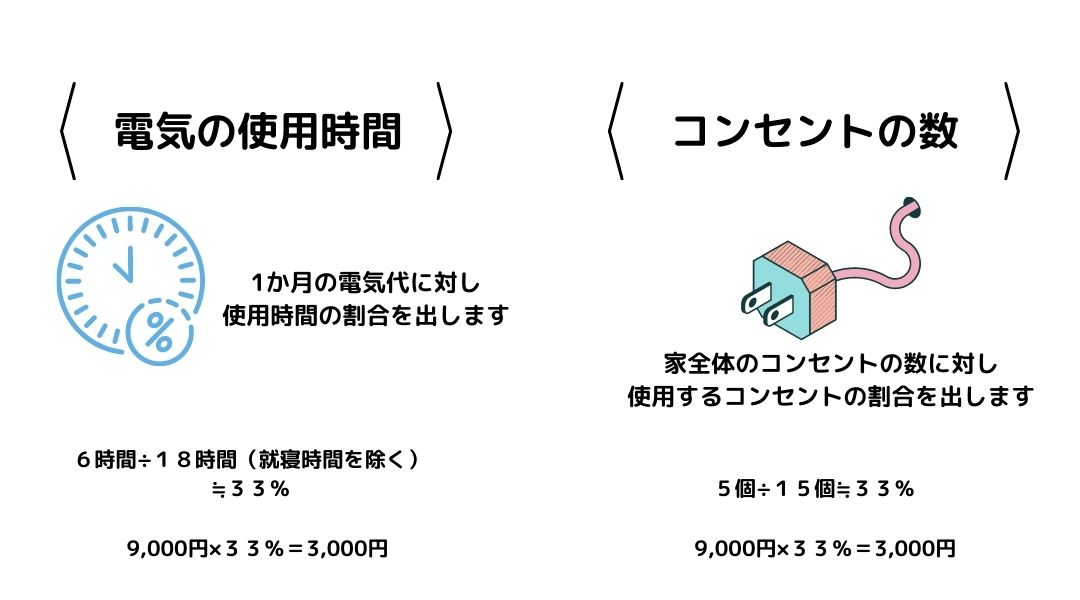

続いて、光熱費です。こちらの計算方法は、

の2通りあります。

まず、【使用時間】で出す場合

次に、【コンセントの数】で出す場合

年間にすると、3,000円×12か月=36,000円を経費として計上できます。

自宅でお客様を招いて打ち合わせをするなどの場合、トイレなど水道を使用するでしょう。

明確な割合が示せるならば、経費計上することができます。

ただ、自宅でのオンライン副業であれば、ガスや水道費は売上に直結するとはいいがたいため、対象にはなりにくいでしょう。

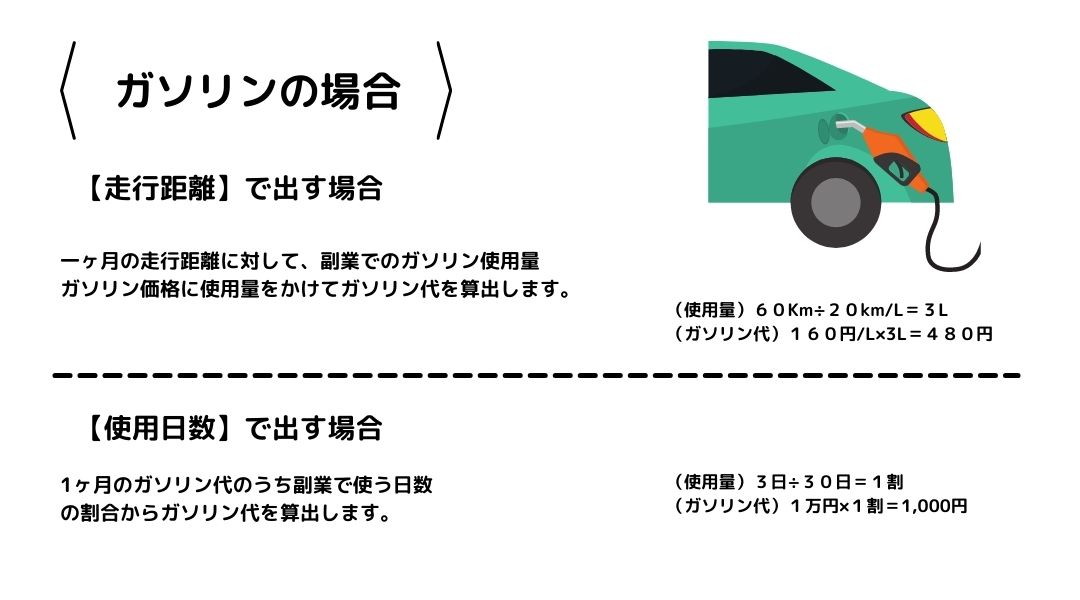

ガソリン代の計算も2種類ご紹介しましょう。【走行距離】と【使用日数】からの計算方法です。

【走行距離】で出す場合

【使用日数】で出す場合

いずれの場合も、何キロ運転したか、何日運転したかの記録を付けておくことが大切です。ぜひ忘れないようにしましょう。

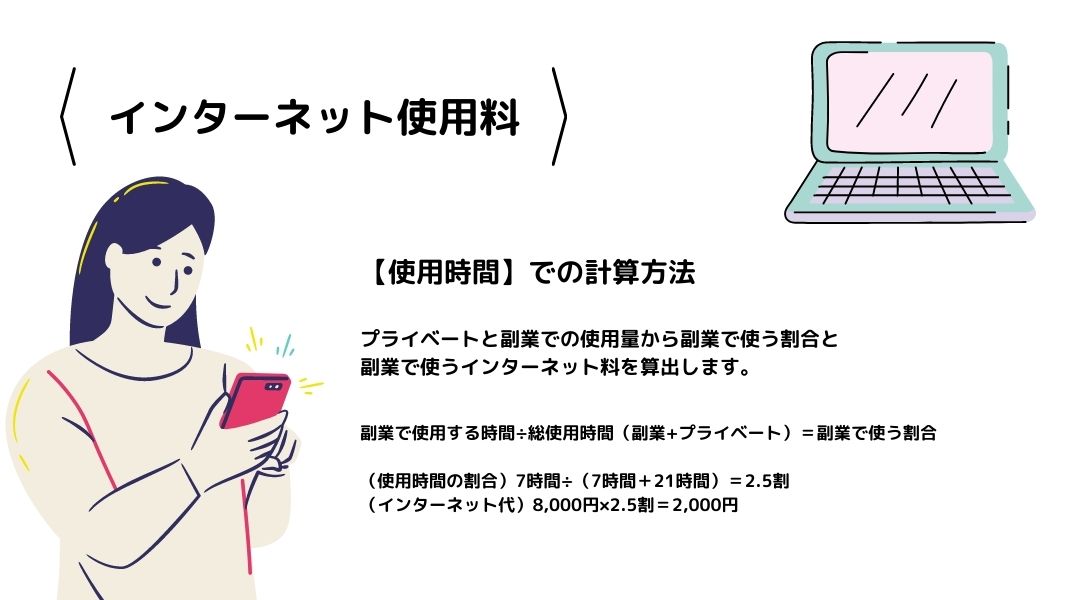

インターネット代も家事按分できます。今回は、【使用時間】での計算方法をご紹介します。

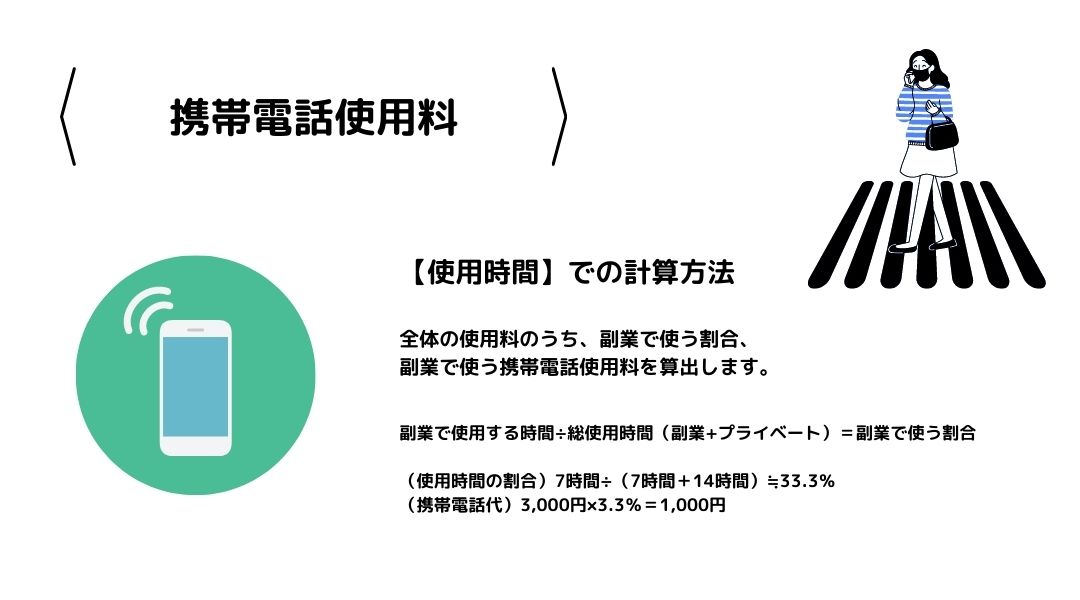

携帯料金もインターネット同様に【使用時間】で計算してみましょう。

格安スマホが浸透し、事業用とプライベート用で2台持ちをしている方も多いですね。家事按分の手間がかけたくない、仕事とプライベートをしっかりと分けたいならば、端末自体を分けてしまうのも一案です。

実際の確定申告になった場合に、必須なのが証明書類です。

慌てないように、普段から経費になりそうな支出はしっかりと領収書を取っておきましょう。

また、使途が明確でない、忘れてしまうのを防ぐために、例えば、交際費で計上したい領収書やレシートなら、「どこの誰と打ち合わせをして、何を相談したのか?何を決めたのか?」などのメモを残しておくようにしましょう。

家賃や電気代などは、引き落とされる口座の通帳をこまめに記帳しておくとよいでしょう。

客観的かつ明確な証明書類としては、自分ではなく第三者が発行したものがベストです。

春にやっと確定申告が完了!ほっとしてそのまま書類は放置、そして1年後にまた同じように・・・というのは、あるあるですよね。

雑所得の場合、領収書などは確定申告後5年間の保存が必要になります。

理由は、税務調査を受ける場合に、提示を求められる可能性があるためです。

領収書などの保管方法に決まりはありません。

ノートに貼る、費用ごとや月ごとの封筒に分けておくなどに後から確認しやすい方法がお勧めです。

領収書・請求書の保管テクニックで効率的に! みずほ銀行で詳しく解説されています。

領収書のかたづけ用ファイルも活用しましょう。 コクヨで詳しく解説されています。

いかがでしたか?せっかく頑張って始める副業、仕事に関わる経費が認められるならばしっかりと活用したいですね。

そのためには、今回お伝えした

をしっかりと押さえたうえで、一緒に賢く節税を目指しましょう。

この記事を書いた人

大島 季子