最近では国の方針で働き方改革が出されてから、副業を認める会社が少しずつ増えてきました。

副業を始めたら、忘れてはいけないのが確定申告です。

私は会社員を16年やっていますが、昨年から副業を始めたので、今年初めて確定申告をしました。

この記事では、今回、初めての確定申告で開業届けや青色確定申告、住宅ローン控除など数々の難題をクリアしてきた筆者が体験談も交えて解説していきます。

ぜひ最後まで読んで参考にしてください。

副業の確定申告はやったほうが得する?会社員必見!

副業は収入が20万円を超えると確定申告が必要になります。

これは通称『20万円ルール』と呼ばれています。

ここからは、この20万円ルールについて解説していきます。

会社員であれば、通常は確定申告は必要ありません。

でも、副業を始めた場合は確定申告が必要になります。

副業の収入が20万円を超えた場合は確定申告が必要という「20万円ルール」があります。

ただし、これはあくまでも所得税についてです。

20万円以下の収入の場合、確定申告をしない場合、個別に自治体へ住民税の申告をする必要があります。

住民税の申告方法は自治体により異なります。

申告の際は自治体のホームページを確認するか、問い合わせをして情報を確認しましょう。

副業の所得が20万円を超えると確定申告が必要になります。

ただし、これは厳密にいうと少し違っていて、給与を1カ所で受けているか、複数カ所で受けているかによって20万円の意味が変わってきます。

給与が1カ所から受けている場合は、単純に副業の所得金額が年20万円以上だった場合確定申告が必要になります。

ですが複数カ所で給与を受けている場合、年末調整されなかった給与の収入が20万円を超えるかが基準になるので注意が必要です。

そもそも「税金を納める必要がない人」であれば確定申告は不要です。

所得金額が0、もしくは課税される所得金額が0の場合は税金を納める必要がありません。

課税される所得は、所得金額から所得控除を引くと計算できます。

これも副業がアルバイトやパートなのか、個人事業なのかによって少し内容が変わってきます。

アルバイトやパートの場合、基本的に経費は出ません。

その代わり一定の控除が認められているので所得金額は必ずあります。

ですから副業がアルバイトやパートで、納める税金がないケースは、所得金額よりも所得控除が多いケースのみです。

個人事業の場合は、売上から経費と控除を差し引いた額が0であれば、税金はありません。

売上から経費と控除を引いたものが事業所得または雑所得です。

個人事業主が納める税金がない場合は、所得金額や課税される所得金額が0の場合です。

会社に副業がバレないようにするには、3つの手順をすべて守る必要があります。

それぞれについて解説していきましょう。

副業がバレない方法として、住民税を普通徴収扱いに切り替えましょう。

特別徴収は給料から税金を毎月支払う方法で、地区別徴収にすると本業と副業の給料が合算されてバレます。

ですから副業で稼いだ分の申告をする際に、普通徴収扱いに変更する必要があります。

注意点は、給与所得の場合はこの方法は使えないことがあるので、覚えておきましょう。

普通徴収に切り替えてバレない可能性があるのは、日雇い単発のアルバイトか事業所得のみです。

会社にバレない最も安全な副業は給与扱いではなく、事業所得または雑所得や現金手渡しのアルバイトです。

事業所得や雑所得であれば企業側は源泉徴収義務がありません。

そして現金手渡しであれば銀行に履歴が残らないからです。

つまり、日雇いのアルバイトや、自宅で作業するライター業やアフィリエイト収入、転売業などが事業所得扱いされる可能性が高いです。

給与支払いになると税務署への申告義務があり、確実にバレます。ですが例外的に日雇いのアルバイトなどは給与支払い報告義務がありません。

事業所得は報告義務がないので、バレにくくなります。

1番簡単にできる副業がバレない方法は、自分で副業をしていることを話さないことです。

いくら副業バレ対策をしても、自分で言ってしまっては意味がありません。

いまだに副業を容認していない会社もあり、そんな場で副業をしていることがバレると本業で手を抜いていると思われてしまいます。

副業の話は、会社やその他の場所でもあまりしない方が賢明と言えるでしょう。

個人事業主の確定申告には青色申告と白色申告の2種類あります。それぞれの違いを表にまとめました。

| 青色申告 | 白色申告 | |

| 帳簿付け | 必要 | 必要 |

| 決算書の種類 | 青色申告決算書 | 収支内訳書 |

| 税制上の優遇措置 | 色々あり | なし |

| 承認手続き | あり | あり |

2013年までは、一昨年前または前年分の所得が300万円以下であれば、記帳と帳簿書類の保管義務がなかったのが、白色申告の大きなメリットでした。

ですが、2014年からは単式簿記で記帳した帳簿書類の保管が義務付けられ、白色申告のメリットは無いと言っていいでしょう。

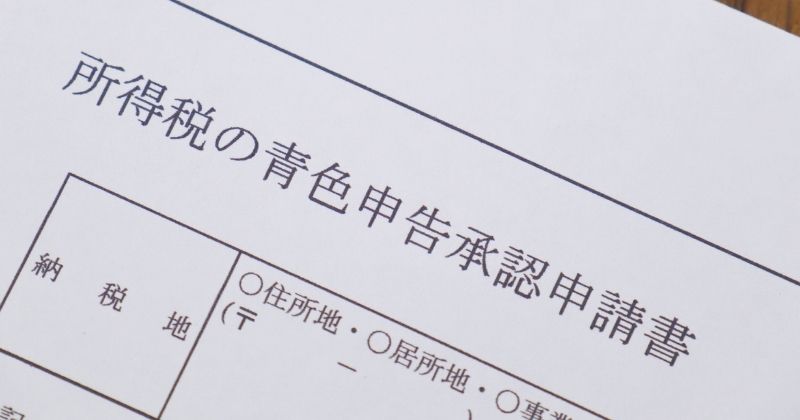

青色申告は起業から2ヶ月以内に所得税の青色申告承認申請書を税務署に提出する必要があります。

複式簿記は少し面倒に思うかもしれませんが、65万円の特別控除が受けられます。

さらに赤字を3年間繰り越しでき、減価償却費を30万円まで一括計上できるなどメリットがたくさんあります。

個人事業主の確定申告は、青色申告で行うことをおすすめします。

会社員が副業の確定申告の期限と作成・提出方法を確認していきましょう。

まずは確定申告の期間ですが、1年間の所得を翌年の2月16日〜3月15日までに申告し、納税もしなければいけません。

期間内に納税しないと延滞税が発生するので注意が必要です。

確定申告をするために準備するものがあります。それは以下のものです。

提出方法は、税務署の窓口に直接持っていく方法と郵送、電子申告(e-tax)があります。持参する場合、税務署の営業時間外は提出用の箱に提出することになります。一方、電子申告の場合は、24時間提出することが可能です。

開業届についてはこちらの記事も参考にしてみてください。

副業の確定申告の作成方法は、給与所得か雑所得かによって違ってきます。

申告書の作成は国税庁の申告書作成コーナー、確定申告相談窓口、クラウドサービスや会計ソフトなどを使って作成することができます。

今回、私は個人事業主としてこちらの方法で確定申告をしました。

申告する中で難しいと思ったポイントなども合わせて紹介していきます。

会計ソフトで画面の指示に回答していくと作成できるので簡単にできました。

私は開業届や青色申告承認申請書、確定申告の全ての手続きをインターネットで行うことができました。

スマホとマイナンバーカードがあれば、e-taxで手続きできたのでとても簡単でした。基本的には画面の質問に答える形で進んでいくので、わかりやすいです。

収入と必要経費の計算は会計ソフトを使った方が簡単でしょう。

ただ、私の場合は初めての住宅ローン控除がありそこでつまづいています。

住宅ローン控除は初回は会社に届け出するのではなく、自分で確定申告をしなければいけないのだそうです。

そして夫との共同名義だったため、控除額がいくらになるのか割合を計算しなければいけませんでした。

控除額がわからず、管轄の税務署に電話で確認したのですが「申告書作成コーナーで入力してもらえばわかります」の一点張りで意味不明でした。

仕方なく私は会計ソフトで作った確定申請書Bを諦め、e-taxでもう一度同じ書類を作りました。

でも、やはり住宅ローン控除額を計算してくれるようなページは見つからず、夫の帰宅を待って教えてもらうことにしました。

実は夫がこの数日前に確定申告を済ませていたので、そのときに計算した内容を見せてもらい無事に確定申告を終えることができました。

雑所得の計算方法は、「雑所得金額=売上ー経費」です。雑所得は、アフィリエイトや単発のライティングなど、事業の規模にはならない所得を言います。

クラウドソーシングや内職を毎年継続して行う場合は、事業所得に該当する可能性があります。事業所得で青色申告している場合は、青色申告特別控除を差し引くことができます。

「事業所得金額=売上ー経費ー青色申告特別控除(10万円または65万円)」

副業をしている人が年末調整をする上で気をつけなければいけないポイントがあります。それは、以下の3点です。

ここからは、この3つのポイントを詳しく解説していきます。

副業の確定申告をせずに、税務署にバレた場合はペナルティがあります。

納税が遅れたことに対する延滞税は年8.9%分を追加で納税しなくてはいけません。

そのほかにも、申告をしていないことに対してもペナルティがあり、状況に応じて5~20%課税されます。

バレたときのペナルティを考えると、申告しないことは割に合わないでしょう。

無駄に払うことの無いように、副業の確定申告もしっかり行いましょう。

普通に確定申告をすれば、会社に副業をしていることはバレます。

副業がバレる原因は住民税の金額です。

会社の給料の場合、住民税の金額の通知または納付書が市区町村から会社に送られてきます。

住民税と会社の給料分より多いと、副業をしているのでは?と会社から疑われます。

実は副業がアルバイトなど給料でない場合、確定申告書の第二表「給与、公的年金等以外の所得に係る住民税の徴収方法」で「自分で納付」にチェックを入れます。

そうすると本業の給与に対しての住民税の金額通知や納付書は会社に、副業の住民税の金額通知や納付書は自宅に届くようになります。

そのため、会社に副業がバレずに確定申告ができます。

確定申告は紙の申告書に金額や必要事項を記載して申告しなくても、スマホやインターネットで手続きができるようになりました。

源泉徴収票や、雑所得の場合の売上や経費などの金額を計算したもの、マイナンバーカードなど必要な書類を用意します。

次にスマホやパソコンで覚醒申告等作成コーナーにアクセスし、画面の指示通りに入力します。

そうすると確定申告書が出来上がり、そのままe-taxで申告書の提出まで完了します。

ちなみに、私は「開業届」と「青色申告承認申請」もネットで行いました。

会社員の副業で確定申告が必要な場合について解説しました。

確定申告をしていないと延滞税などが発生する場合があります。

自分の収入を確認して、申告漏れがないようにしましょう。

今回、確定申告をして思ったことは口座をオンライン対応にしておけばもっと楽に確定申告ができたなということです。

口座をオンライン化することで、会計ソフトと連動できます。

手動で入力してもいいですが、口座やクレジットカードの情報を連動させておくと確定申告書の作成もほぼ自動で行ってくれます。

これから副業を始める人には、口座のオンライン化とクレジットカードの情報を会計ソフトに連動させておくことをおすすめします。

この記事を書いた人

畠山 かおり